Cuando se habla de la alta liquidez en el sistema financiero de Venezuela, surge la interrogante, sobre todo de los sectores más pudientes ¿En los bolsillos de quien está esa liquidez? Está atrapada en la banca y de alguna manera pasó por las manos de casi todos los venezolanos, la liquidez monetaria suma 374.604 millones de bolívares y ha subido 571,89% desde octubre de 2005.

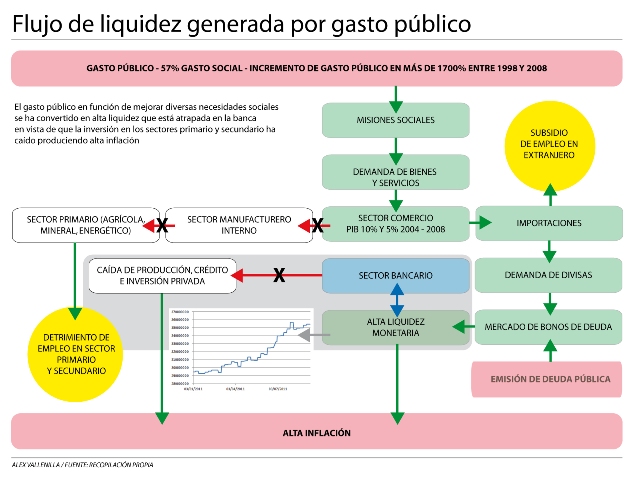

Cómo fue a parar ese dinero a la banca venezolana. Desde 2005 el gobierno comenzó un proceso de gasto público social muy elevado, que logró transferir dinero a millones de personas mediante las misiones sociales, este aspecto se ha estudiado en artículos anteriores.

Previo a ese proceso, que no es otra cosa que un plan de estímulo económico, muy similar a la llamada flexibilización cuantitativa, de alguna manera buscó dar respuesta al proceso de cierre y clausura de empresas afiliadas a los gremios Fedecámaras, Conindustria, Consecomercio, Fedeagro y otros, luego de que factores del sector privado entraron en disputa política con el gobierno de Hugo Chávez. Disputas expresadas en dos eventos claves, los sucesos del 12 de abril de 2002 y el paro petrolero de 2002-2003.

La disputa política generó un ambiente de desconfianza y el capital privado comenzó a huir de Venezuela. El gobierno transfirió dinero a las personas mediante ayudas, becas, pagos especiales, trabajos temporales, incremento de plantillas de trabajadores en entes públicos y empresas públicas, pero la huida de los capitales, junto al constante incremento de la emisión de bolívares generó presión en el alza del precio del dólar, por lo que el Estado tuvo que establecer un control cambiario, esta decisión a los ojos privados lo que hacía era complicar más el panorama.

A la par el Estado ha llevado adelante un proceso de endeudamiento, que finalmente fue aprovechado por los capitales que buscaban su huida, mediante las operaciones de permutas de bonos en bolívares y bonos en dólares. Esta situación continuó presionando el precio del dólar al alza, debido a que el sector privado caía en su producción interna, las importaciones aumentaron y al alza del precio del dólar se convertía entonces en un factor de perturbación, porque a cada alza del precio del billete verde, se asociaba con alza de precios internos, generando un ambiente inflacionario con impacto en el desempeño político del gobierno del presidente Chávez. De allí que el Estado interviene también el mercado de bonos y deja a la banca las operaciones con bonos de deuda.

El gasto público se dirige en principio a las calles, porque estaba en los bolsillos de las personas de allí que entre 2005 y 2008 el PIB se movió entre 10% y 5%. El dinero tuvo un fuerte impacto en el sector comercio (Terciario), mientras a la par el sector manufacturero (Secundario) comenzaba a cerrar sus puertas. La debacle de la manufactura deprime al sector primario, el cual tampoco tiene acceso a mercados internacionales debido a que hay déficit de producción interna. La demanda de divisas tenía dos fines, uno el de huir de las políticas estatales, lo que produce una fuga de divisas de 115,5 mil millones de dólares entre 2003 y 2008 y otro el de reponer inventarios procedentes de la importación. Aquí es que entra la estructura bancaria en juego, por una parte los bancos venezolanos son grandes tenedores de deuda soberana y por otra se convierten en los intermediarios con la implementación del Sitme mediante el BCV.

Por ejemplo

Un comerciante necesita inventarios para su actividad, pero en el país no los consigue, debe importarlos. Su comercio tiene fundamento en la liquidez que llega a las personas mediante el gasto público, allí su sostén. Con los bolívares que capta solicita divisas vía Cadivi (mediante un banco), o vía Sitme (mediante un banco también), en el segundo caso, en la operación el banco vende títulos al solicitante y capta sus bolívares, pero para que el comerciante obtenga divisas, ahora debe permutar su título en bolívares por uno en dólares, que también puede tenerlo el banco o lo gestiona con otros entes en poder de deuda venezolana en divisas, las divisas las ponen entes interesados en títulos venezolanos, que puede ser el mismo banco con reservas extranjeras o un tercero, al final de cuentas el banco se queda con la liquidez en bolívares atrapada en sus bóvedas, que no regresa al sistema para generar producción ni desarrollo porque la inversión local está detenida, hay una situación en que los “venados andan tras los perros”, los bancos pudieran comenzar a buscar deudores, para evadir presión política y cumplir con las gavetas. El factor definitivo en esta situación, es la poca producción interna, que finalmente termina presionan la inflación.

CNP 16478

@alexvallenilla